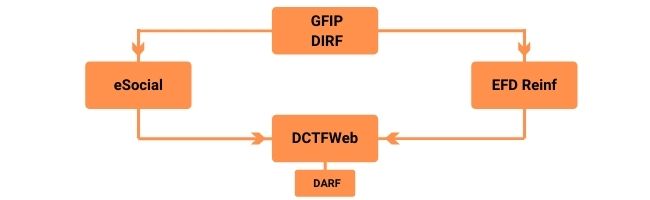

A Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais – EFD Reinf, é um dos módulos do projeto SPED, utilizado por pessoas físicas e jurídicas, que em conjunto com o eSocial e a DCTFWeb visam substituir a Guia de Recolhimento do FGTS e de Informações à Previdência Social – GFIP, e mais adiante, a Declaração do Imposto sobre a Renda Retido na Fonte – DIRF.

As informações relacionadas a área trabalhistas serão enviadas ao eSocial, já as informações tributárias irão ser declaradas na EFD Reinf. Logo após o envio das duas obrigações para a DCTFWeb, será apurada e gerada automaticamente o Documento de Arrecadação da Receita Federal – DARF, para pagamento dos tributos.

O que declarar na EFD Reinf

A EFD Reinf tem como objetivo simplificar e centralizar todas as informações das retenções destinadas às contribuições previdenciárias, retenção de imposto de renda e às retenções das contribuições sociais. Sobre a escrituração realizada através da obrigação, destacam se as seguintes informações:

- aos serviços tomados/prestados mediante cessão de mão de obra ou empreitada;

- às retenções na fonte (IR, CSLL, COFINS, PIS/PASEP) incidentes sobre os pagamentos diversos efetuados a pessoas físicas e jurídicas;

- aos recursos recebidos por/repassados para associação desportiva que mantenha equipe de futebol profissional;

- à comercialização da produção e à apuração da contribuição previdenciária substituída pelas agroindústrias e demais produtores rurais pessoa jurídica;

- às empresas que se sujeitam à CPRB (cf. Lei 12.546/2011);

- às entidades promotoras de evento que envolva associação desportiva que mantenha clube de futebol profissional.

Cronograma de implantação e a quem se aplica

Tem dúvida em qual grupo sua empresa se enquadra? Confira este link.

O prazo para que as empresas se adequem é:

- Grupo 1 (Maio de 2018): Empresas de Natureza Jurídica iniciadas com 2 (entidades empresariais) com faturamento superior a R$78 milhões no ano de 2016;

- Grupo 2 (Janeiro de 2019): Empresas de Natureza Jurídica iniciadas com 2 (entidades empresariais e NÃO optantes pelo Simples nacional) com faturamento inferior a R$78 milhões no ano de 2016;

- Grupo 3 (Maio de 2021): Empresas de Natureza Jurídica iniciadas com 2 (entidades empresariais e optantes pelo Simples nacional) e natureza jurídica iniciada com 3 ou 4, não pertencentes ao 1°, 2° e 4° grupos;

- Grupo 3 (Julho de 2021): Pessoas físicas, que compreende os empregadores e contribuintes pessoas físicas, exceto os empregadores domésticos. Conforme IN RFB nº 2.043/2021.

- Grupo 4 (Agosto de 2022): Empresas de Natureza Jurídica iniciada com 1 ou 5 (administrações publicas e organizações internacionais). Conforme IN RFB nº 2.080/2022.

Prazo de Entrega

A periodicidade da entrega das informações para o EFD Reinf será mensalmente com prazo até o 15º dia do mês subsequente. A não entrega das informações da EFD Reinf no prazo incorrerá em multa para o contribuinte previstas no Art. 57º da Lei 12.873/2013.

Quem precisa entregar a EFD Reinf

A entrega do EFD Reinf é obrigatória por diversos contribuintes, são eles:

- Todas as pessoas jurídicas que prestam e/ou contratam serviços realizados mediante cessão de mão-de-obra (colocam a disposição da empresa contratante, trabalhadores para realizar serviços contínuos);

- Pessoas jurídicas responsáveis pela retenção PIS, Cofins e CSLL;

- Pessoas jurídicas optantes pelo CPRB (desoneração da folha);

- Produtor rural pessoa jurídica e agroindústria;

- Associações desportivas que mantenham equipe de futebol profissional;

- Empresa que destinam recursos à associação desportiva que mantenha;

- Equipe de futebol profissional;

- Entidades promotoras de eventos que envolvam ao menos 1 associação desportiva que mantenha equipe de futebol profissional;

- Pessoas jurídicas ou físicas que tiveram retenção do IRRF.

Quem não precisa enviar a EFD Reinf

Conforme artigo 4º IN RFB nº 2.043/0021, somente estão dispensados do envio da EFD Reinf os contribuintes que não tiveram movimento ao respectivo período. Essa dispensa era concedida apenas às empresas do chamado 3º grupo, com a nova IN foi estendido a todas as empresas.

Importante ressaltar que, os contribuintes que não tiveram fato gerador, retenções, ou qualquer outra informação no período, nessa situação não precisam enviar o evento R-1000 e nenhum outro evento da EFD Reinf.

Estrutura do arquivo

Atual tabela de registros com os códigos e descrição dos eventos, considerando até a versão 2.1.1 da Reinf.

| Código | Descrição |

|---|---|

| R-1000 | Informações do contribuinte |

| R-1070 | Tabela de processos administrativos/judiciais |

| R-2010 | Retenção de contribuição previdenciária – serviços tomados |

| R-2020 | Retenção de contribuição previdenciária – serviços prestados |

| R-2030 | Recursos recebidos por associação desportivo |

| R-2040 | Recursos repassados para associação desportiva |

| R-2050 | Comercialização da produção por produtor rural PJ/agroindústria |

| R-2055 | Aquisição de produção rural |

| R-2060 | Contribuição previdenciária sobre a receita bruta – CPRB |

| R-2098 | Reabertura dos eventos periódicos |

| R-2099 | Fechamento dos eventos periódicos |

| R-3010 | Receita de espetáculos desportivos |

| R-4010 | Pagamentos/créditos a benefício para pessoa física |

| R-4020 | Pagamentos/créditos a beneficiário pessoa jurídica |

| R-4040 | Pagamentos/créditos a beneficiário pessoa não identificados |

| R-4080 | Retenção no recebimento (auto retenção) |

| R-4099 | Fechamento/reabertura dos eventos da série R-4000 |

| R-5001 | Informações de bases e tributos por evento |

| R-5011 | Informações de bases e tributos consolidadas por período de apuração |

| R-9000 | Exclusão de eventos |

| R-9005 | Bases e tributos – retenções na fonte |

| R-9015 | Consolidação – retenções na fonte |

*Os códigos destacados em negrito são referentes ao novo grupo das retenções incorporadas pela versão 2.1.1.

Detalhamento dos registros R-4000 (retenções) IR, PIS, COFINS e CSLL

Eventos de cadastros

R-1050 – Tabela de entidades ligadas

Eventos de Movimentação Periódicas

R-4010 – Pagamentos/créditos a beneficiário pessoa física

R-4020 – Pagamento/créditos e beneficiário pessoa jurídica

R-4040 – Pagamento/crédito a beneficiários não identificados

R-4080 – Retenção no Recebimento

Eventos de Controle

R-4099 – Fechamento/Reabertura dos eventos periódicos série R-4000

R-9005 – Bases e tributos, retenções na fonte e R-9015 – Consolidação das retenções na fonte

Versão 2.1.2 e a eliminação da DIRF

Conforme o ADE COFIS nº 23/2023 publicado no início de março/2023, foi aprovada a nova versão 2.1.2 com os registros do grupo R-4000 trazendo as retenções de IR, CSLL, PIS, COFINS e pagamentos diversos, que será exigido para os eventos ocorridos a partir da competência de setembro/2023. A versão 1.5.1 continua vigente até a competência de agosto/2023.

Também foi oficializado o fim da DIRF a partir da Instrução Normativa da RFB nº 2.096/2022, aonde fica dispensada a apresentação da obrigação em relação aos fatos ocorridos a partir de 1º de janeiro de 2024, ou seja a partir do ano de entrega de 2025. Vale ressaltar que após a entrada do grupo R-4000, a DIRF deve permanecer em um período de convivência com Reinf, para uma melhor comparação e cruzamento das informações pelo Fisco.

FONTE: Senior.com.br