Uma das alterações legislativas recentes mais importantes no mundo empresarial, sem dúvida, foi a criação da Sociedade Limitada Unipessoal, que ampara muito os novos empresários na constituição de seus negócios.

Entretanto, a criação dessa nova espécie de sociedade trouxe vários debates, afinal, como poderia existir uma sociedade de um único sócio? Por que autorizar tal (aparente) contradição?

Então se ligue que hoje, diferentemente desta nova composição societária, não te deixaremos sozinho(a), e daremos várias dicas essenciais para a constituição de uma Sociedade Limitada Unipessoal.

E ainda mais! Acompanhe todo o artigo e saiba como implementar nossa Dica Bônus!

Antes de mais nada, siga as redes sociais da CHC Advocacia para ter várias dicas de um Direito Descomplicado, que você só encontra aqui.

O que você vai encontrar neste artigo:

- Empresário Individual e EIRELI: qual o motivo para a criação da Sociedade Limitada Unipessoal?

- 1 – Possibilidade futura de ingresso e retirada de sócios

- 2 – A importância de acordos judiciais

- 3 – Acompanhamento jurídico

- 4 – Sócio x Administrador

- 5 – Alterações transitórias da administração social

- 6 – Procedimentos administrativos para abertura de uma Sociedade Limitada Unipessoal

- Conclusão e Dica Bônus

Empresário Individual e EIRELI: qual o motivo para a criação da Sociedade Limitada Unipessoal?

Em um breve resumo, para explicar as razões que levaram à criação desse novo tipo de sociedade, temos de relembrar os principais tipos societários utilizados pelos empresários individuais até 20/09/2019, data em que foi promulgada a Lei nº 13.874, a qual criou a Sociedade Limitada (LTDA) Unipessoal.

Até esta data, os empreendedores que preferiam exercer suas atividades sozinhos, poderiam constituir uma empresa apenas através das espécies: 1) Empresário Individual, e 2) Empresário Individual de Responsabilidade Limitada, também conhecida como EIRELI.

A diferença primordial entre as duas está na existência de uma responsabilidade do patrimônio pessoal do proprietário, sendo que na primeira espécie, os bens pessoais podem se confundem com aqueles da empresa, ao passo que, na segunda espécie de sociedade, os bens particulares e empresariais são tratados separadamente.

Em outras palavras, o Empresário Individual não possui uma divisão entre seu patrimônio pessoal (aquele não é da empresa) e aquele relacionado exclusivamente à atividade empreendedora, de modo que, havendo eventuais dívidas, os credores poderão requerer a penhora dos bens particulares do empresário, por exemplo, como carro da família, heranças recebidas, etc.

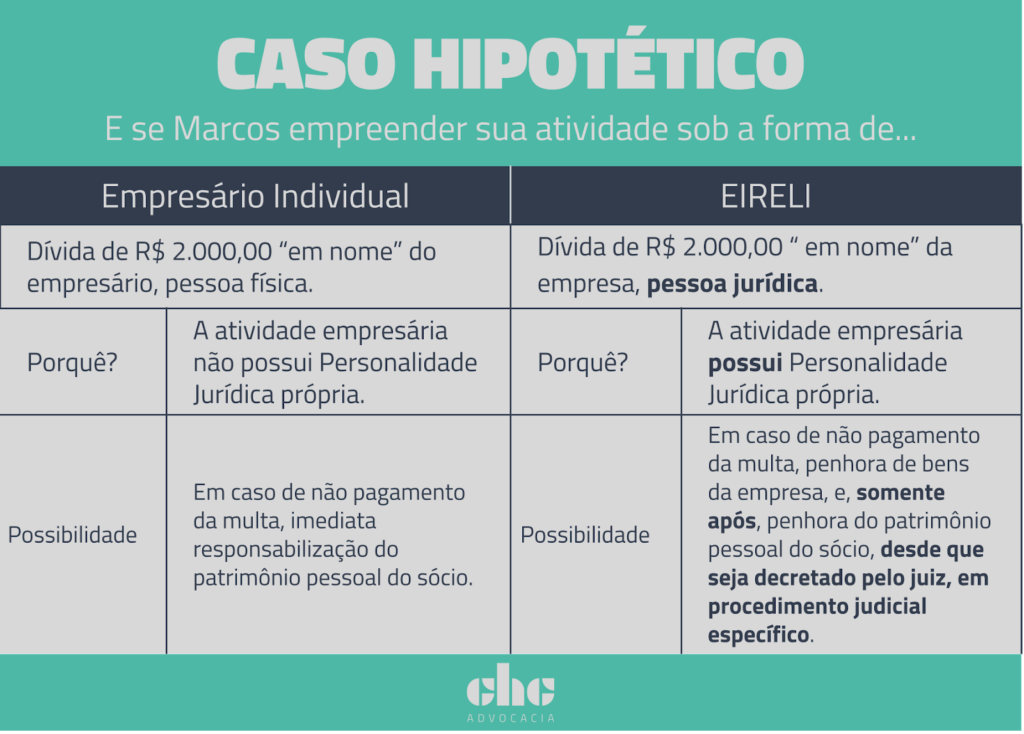

Imaginemos o seguinte contexto hipotético:

“Marcos é um Empresário Individual e firma um contrato no valor de R$ 4.000,00 (quatro mil reais) com Antônio, integrante da empresa Móveis Rústicos Fortaleza LTDA, no qual fica estipulado que o primeiro entregaria uma determinada quantidade de madeira para a segunda, para que fossem confeccionados os produtos da última empresa.

Ocorre que, por um acidente ocasionado pelo funcionário de Marcos, o Empresário Individual perde todo seu estoque em um incêndio, e não consegue honrar com o contrato, incorrendo, assim, como estabeleciam os termos do contrato, em uma multa fixa de R$ 2.000,00 (dois mil reais).

A Móveis Rústicos Fortaleza LTDA, diante da situação, ingressa com uma ação de execução em face de Marcos, exigindo os 2 mil reais devidos contratualmente”.

Uma vez que Marcos se constituiu como um Empresário Individual, seria plenamente possível que fossem penhorados seus os bens particulares, ou seja, aqueles que em nada se relacionam com a atividade empresarial, como joias e artigos de luxo, obras de arte, e quaisquer outros bens pessoais.

Por outro lado, supondo que Marcos não empreende sob a espécie de Empresário Individual, mas sim, através de uma EIRELI, o que aconteceria?

Primeiramente, deveriam ser executados os bens da empresa, isso é, seriam penhorados bens que estivessem em nome da pessoa jurídica, não podendo a Móveis Rústicos Fortaleza, via de regra, buscar executar bens pessoais de Marcos, ainda que inexistente patrimônio empresarial.

A proteção “extra” conferida pela EIRELI se dá por conta de um instituto chamado Limitação de Responsabilidade, derivado da Personalidade Jurídica.

Podemos dizer, em resumo, que Personalidade Jurídica é a capacidade das pessoas, naturais e jurídicas, assumirem obrigações por conta própria, ao ponto que a limitação de responsabilidade, seria a capacidade de “separar” o patrimônio de cada pessoa envolvida, e, no caso das empresas, tratar de modo diferente os bens pessoais dos sócios, e aqueles da própria sociedade.

As espécies de sociedade mais conhecidas que possuem essa condição são as Sociedades Anônimas (SA), Sociedades Limitadas (LTDA) – tanto em sua modalidade Unipessoal quanto Pluripessoal, e a Empresa Individual de Responsabilidade Limitada (EIRELI).

Nesse contexto, apesar da regra de limitação de patrimônio, é possível que os bens pessoais de Marcos fossem alcançados, isso é, mesmo em se tratando de uma sociedade com Personalidade Jurídica Limitada.

Para que isso acontecesse, contudo, seria necessário um procedimento judicial específico, que somente é autorizado em determinadas situações. É a chamada Desconsideração da Personalidade Jurídica.

Sobre esse tema, acompanhe as 10 dicas sobre a desconsideração da personalidade jurídica que separamos para você.

Retornando ao caso de Marcos e Antônio, vejamos, então, a diferença de cada uma das sociedades exemplificadas:

Vistas as diferenças entre as duas espécies de sociedade, fica mais fácil identificar a importância da separação patrimonial, uma vez que confere ao empresário a segurança necessária para empreender.

“Certo, CHC… Mas se a limitação de responsabilidade é tudo de bom, e já que existia a figura do EIRELI, porque, então, foi criada a Sociedade Limitada Unipessoal?”

Que excelente pergunta, caro(a) leitor(a)!

Resumidamente, a Sociedade Limitada Unipessoal foi criada para ampliar o acesso, aos empreendedores individuais, à limitação de responsabilidade.

Isso porque, apesar já existir a figura da EIRELI, os requisitos de constituição dessa espécie de sociedade são muito rígidos à grande parte dos empreendedores, especialmente os micro e pequenos empresários, principalmente, por conta dos valores mínimos a se integralizar na sociedade.

Vejamos os requisitos, que ainda estão vigentes, para a criação de uma Empresa Individual de Responsabilidade Limitada:

- Deve ser constituída por uma Pessoa Natural (CPF), ou seja, não pode ter como sócia uma outra empresa (CNPJ);

- A Pessoa Natural pode ter somente uma EIRELI ativa em sua titularidade;

- O capital social deve ser integralizado (aportado, investido) por uma única pessoa, e “à vista”, ou seja, não podendo ser “parcelado”;

- O capital mínimo a ser integralizado não deve ser menor que 100 (cem) vezes o salário mínimo vigente na época da constituição.

Diante disso, fica evidente que a figura do EIRELI deixava de alcançar parcela de empreendedores, uma vez que, colocava como um de seus requisitos o valor mínimo a ser investido, segundo valores de setembro de 2020, R$ 104.500,00 (cento e quatro mil, e quinhentos reais).

Além disso, como vimos, o titular pode ter somente uma EIRELI ativa de cada vez, ao passo que, em outras espécies de sociedade, o sócio não tem qualquer limite de participação em outras empresas.

Dessa forma, os legisladores decidiram por ampliar a possibilidade de que uma Sociedade Limitada (LTDA), já existente no Código Civil, pudesse ser constituída a partir de uma única pessoa, algo que não era possível, pois necessitava-se de ao menos 02 (dois) sócios.

“Muito boa a iniciativa, CHC. Mas, se já existia o EIRELI, porque não foram reformulados os requisitos desta espécie, ao invés de se autorizar a constituição de uma ‘sociedade de uma só pessoa’?”

Infelizmente não há uma resposta para essa indagação, caro(a) leitor(a).

Trata-se de uma preferência do próprio legislador, a qual, mesmo após um ano de existência da nova possibilidade, ainda é debatida pelos vários estudiosos da área.

O que é certo, é que, apesar de ser uma espécie individual de sociedade que muito se assemelha aos outros dois tipos, a Sociedade Limitada Unipessoal demanda inúmeros cuidados na sua constituição, os quais abrangem desde a redação do Contrato Social, a até a administração do negócio, como veremos adiante.

Aliás, sobre a constituição de sociedades empresárias, você sabe, com certeza, o que é Capital Social? Não perca tempo e veja as 15 perguntas mais frequentes sobre Capital Social que separamos, e fique expert no assunto!

1 – Possibilidade futura de ingresso e retirada de sócios

O Contrato Social é o primeiro documento utilizado para a “abertura” da empresa, sendo seu papel apontar o tipo de atividade a ser desenvolvida, a relação de sócios e a quantidade de quotas investidas por cada um, a responsabilidade pela administração da sociedade, procedimentos para saída e ingresso de sócios, dentre outros inúmeros procedimentos internos.

Por isso, uma situação muito comum é a de que o novo empreendedor individual, usando um modelo de contrato social que encontra na Internet, ou disponibilizado pela própria Junta Comercial, altere somente alguns dados e se dê por satisfeito.

Afinal, se a empresa será constituída somente por ele, não são necessárias outras burocracias, certo?

Na verdade, não.

O papel do contrato social, assim como a de qualquer outro contrato, é a de regular cenários certos, e também, aqueles que podem eventualmente acontecer.

Assim, é interessante que o novo empreendedor, ainda que pretenda exercer atividade empresarial através da Sociedade Limitada Unipessoal, descreva inúmeros cenários hipotéticos que podem vir a acontecer futuramente.

E dentre essas hipóteses futuras e incertas, destacamos a possibilidade de ingresso e retirada de novos sócios, assim como os procedimentos necessários para tal, ainda que não se tenha, atualmente, intenção de recepção.

Destacamos, com esta hipótese, a importância em se prever vários cenários futuros no contrato social, e não somente aqueles que já são esperados na constituição da empresa.

Por isso, a consultoria de um profissional da área é fundamental para o sucesso de seu negócio, razão pela qual recomendamos que o contrato social seja elaborado por um especialista, ou, ao menos, revisado e pontuado.

Assim, visando ajudar nesse processo, separamos alguns itens que acreditamos ser essenciais para o Contrato Social de sua Sociedade Limitada Unipessoal:

I) Procedimentos de entrada de novos sócios

Possíveis critérios para futura integralização de quotas sociais pelos futuros (e incertos) sócios;

II) Procedimento de retirada de sócios: critérios de apuração de haveres

Esse item ganha muito destaque, já tendo sido alvo de inúmeras discussões judiciais.

É direito do sócio retirante (aquele que se retira da sociedade), receber parcela do investimento por ele realizado, quando não, uma parcela de toda a sociedade.

Pela inexistência de critérios completos a serem adotados na legislação, é importante que o contrato social estabeleça parâmetros claros a serem utilizados no momento da retirada, para apurar os haveres do sócio.

Em outras palavras, é necessário que sejam estipulados critérios para se apurar o valor devido ao retirante, os quais abarcam desde a base de cálculo do valor (valor total do contrato social, valor de mercado, etc), eventuais índices de correção monetária, e, principalmente, modos de pagamento.

O modo de pagamento, neste cenário, ganha grande importância, pois, em não sendo estipulado qualquer previsão no contrato social, subentende-se que o pagamento deve ser realizado à vista, o que é uma preocupação.

Imaginemos o caso da Móveis Rústicos Fortaleza LTDA, empresa que negociou com Marcos.

Suponhamos que o valor de mercado da atividade seja de R$ 100.000,00 (cem mil reais), e que um dos três sócios decide por se retirar.

Realizada a apuração de haveres, fica constatado que ao retirante, seria devido o total de R$ 50.000,00 (cinquenta mil reais).

Como seria possível que a empresa quitasse metade do seu patrimônio total, de uma só vez, e não sofresse com tal ocorrência?

Reforçamos, assim, a observância do prazo para o pagamento destes eventuais haveres.

III) Penalidade de exclusão da sociedade

É igualmente importante estabelecer possíveis causas que, se comprovadas, importarão ao(s) eventuais sócio(s), automaticamente, a penalidade de exclusão da sociedade empresária.

Citamos como exemplo, a violação de segredo/assunto sigiloso da empresa, utilização de informações administrativas para prática de concorrência desleal, repasse indevido de informações comerciais a terceiros, dentre outros.

É claro que essas práticas constituem, por óbvio, violações à legislação brasileira, sendo, portanto puníveis através de medidas judiciais.

Entretanto, muitas vezes, é necessária uma ação imediata para se cortar o vínculo com o sócio desonesto, não havendo possibilidade de se aguardar a atuação do Judiciário.

E além disso, seria possível estipular forma diferenciada na apuração de haveres, se a retirada se desse por exclusão do sócio, por prática de quaisquer dos atos estipulados como desleais, desonestos, e/ou que colocassem em risco a atividade empresarial.

Aliás, falando sobre violação de informações sigilosas, você sabe o que é Acordo de Confidencialidade? Então não deixe de acompanhar nosso artigo, e vídeo, sobre a real importância do acordo de confidencialidade para a sua empresa.

2 – A importância de acordos judiciais

É muito importante ser consciente, na constituição de uma Sociedade Limitada Unipessoal, que, pela centralização de recursos aportados no negócio, a desestabilização financeira da atividade pode ser mais facilmente verificada.

Todos ramos de atividade, e todas empresas, estão suscetíveis a passarem por eventuais déficits de recursos, ou ainda pior, arcar com prejuízos por diversos meses seguidos.

Entretanto, pela maior possibilidade de tais ocorrências na Sociedade Limitada Unipessoal, é importante prever, ainda no contrato social, possíveis medidas que visem barrar ou amenizar cenários econômicos desfavoráveis.

A criação de uma classe especiais de possíveis investidores, por exemplo, é uma saída para conter cenários de crise.

Aprofundando no exemplo, poderia ser criada a possibilidade, no contrato social, que o sócio, identificando uma situação de crise e/ou alto risco financeiro, teria a faculdade de emitir convites a determinados investidores, para que estes, se interessados em aportar recursos na sociedade, possuiriam condições especiais de descontos e/ou prazos para integralização.

Ainda em relação às finanças, é igualmente importante chamar atenção para uma eventual penhora de bens e quotas sociais, em decorrência de condenações judiciais.

A penhora, nesses casos, pode decorrer de uma postura inerte da empresa, e é onde se verifica o maior perigo.

Isso porque, é importante que a empresa unipessoal busque, diante de eventuais processos judiciais, e desde o primeiro momento, manter uma postura ativa, ou seja acompanhando o decorrer da ação, assim como, aberta à possibilidade de acordo, não descartando em nenhum momento negociações com o autor.

O acordo, neste contexto, colaboraria para o planejamento financeiro, evitando quaisquer surpresas quanto aos valores de condenação, e ainda, poderia economizar recursos e muitas dores de cabeça.

Temos, assim, duas possíveis medidas para você utilizar na sua empresa unipessoal, evitando, tanto pelo aspecto jurídico, como gerencial, possíveis prejuízos repentinos, e, consequentemente, hipotéticos abalos financeiros.

3 – Acompanhamento jurídico

Ainda nesse sentido, sabendo do maior risco financeiro acarretado pela centralização dos recursos e de eventuais prejuízos, é fundamental contar com um apoio jurídico para o bom desenvolvimento das atividades.

É muito comum que empresários procurem alguma consultoria/assessoria jurídica, somente em épocas de crise, ou então, quando tenham conhecimento de algum processo movido contra a empresa.

Entretanto, essa postura não somente facilita a ocorrência de maiores prejuízos em eventuais ações, mas também, a própria ocorrência destas.

Um bom assessoramento jurídico poderia, por exemplo, identificar eventuais falhas legais no modo de prestação da atividade, ou ainda, no modo que o produto é comercializado, propondo alterações que visassem a adequação do contexto, aos moldes da lei.

Essa auditoria poderia, ainda, verificar eventuais discordâncias das relações de emprego existentes na empresa, como por exemplo, a necessidade de pagamento de horas extras, adicionais de periculosidade ou insalubridade, e outras verbas trabalhistas a determinados empregados, acarretando, futuramente, na menor chance de existirem processos.

Não perca tempo e conheça agora 05 benefícios da consultoria jurídica para sua empresa.

Aliás, sabia que a CHC Advocacia pode auxiliar você e sua empresa, desde o momento da constituição do negócio?

A ampla atuação no mercado, com mais de 34 anos de experiência, garante um excelente resultado a curto e médio prazo, com a redução de passivos, descoberta de riscos ocultos, melhor conhecimento do negócio, e inúmeros outros benefícios.

Conheça melhor nossos serviços no site, e nos envie um e-mail! Será um prazer poder ajudar no seu crescimento!

4 – Sócio x Administrador

Apesar de a figura do sócio e do administrador serem muitas vezes confundidas na prática empresarial, principalmente em micro/pequenos negócios, legalmente possuem atribuições muito diferentes.

O Sócio, tal como conhecido popularmente, é aquele que investe seus recursos pessoais na constituição de uma empresa, se tornando proprietário de parte do negócio, ou de todo ele – como nas Sociedades LTDAs Unipessoais

O Administrador, contudo, não é somente aquele que cuida da administração interna da empresa, lidando com contas a pagar, valores a receber, e demais assuntos essencialmente administrativos. Cabe também ao administrador a própria representação da empresa.

Corriqueiramente, podemos observar em contratos sociais e demais documentos da empresa a expressão “sócio administrador”. Entretanto, essa denominação não é a mais correta, pois sugere a existência de um determinado sócio com prerrogativas especiais.

Ou seja, que existiria um sócio que possuiria maiores competências de seus demais, por sua simples condição de sócio, o que não é verdade.

A expressão “sócio administrador” aponta, de outro modo, que um determinado sócio também exerce a função de administrador da empresa, e não, como apontado, que é um sócio com maior poder de representação.

Assim, é possível dizer que se tratam de duas figuras apartadas, que não se confundem.

Na prática, se torna um assunto de maior complexidade, podendo gerar confusões entre as competências de cada uma das funções, dada a acumulação das duas condições em uma só pessoa.

Entretanto, descomplicando, imaginemos novamente o caso de Marcos e Antônio, este último representante da Móveis Rústicos Fortaleza LTDA.

Suponhamos que o contrato social da Móveis Rústicos Fortaleza LTDA previa que a administração da sociedade compete a um terceiro, chamado Pedro, de modo que Antônio é apenas um dos sócios, sem prerrogativas especiais de representação.

Segundo o contrato social, cabe ao administrador a contratação de serviços, proposição de ações judiciais, sendo que, aos sócios, nada fica assegurado nesse sentido.

Dessa forma, uma vez que a ação judicial foi proposta mediante procuração firmada pelo sócio Antônio, e, sabendo que ele não possuía legitimidade para o compromisso, é possível que Marcos solicitasse o arquivamento do processo, uma vez que iniciado sem a autorização necessária do administrador da Móveis Rústicos Fortaleza.

E ainda mais, não tomadas as providências para regularizar a situação, pela segunda empresa, o processo, realmente, poderia se extinto.

Viu só, como é fundamental saber sobre as diferenças existentes em cada uma das funções?

E essa diferenciação deve ser ainda mais observada nas Sociedade Limitadas Unipessoais, uma vez que, por ser uma empresa com apenas um sócio, é de se presumir que exista um administrador para auxiliar nas tarefas necessárias à atividade.

Portanto, estabelecer as competências do administrador e do sócio, na elaboração do contrato social, é fundamental!

Além disso, destacamos uma importante diferença entre o administrador e sócio: os recebimentos de cada um.

O administrador, coincidindo com a pessoa de um sócio ou não, recebe a remuneração denominada pro labore, a qual não se confunde com salário.

O pro labore, diferentemente do salário, não possui a incidência obrigatória das verbas trabalhistas comumente pagas aos colaboradores, como, por exemplo, 13º salário, férias, e FGTS.

Entretanto, tem uma retenção maior de INSS, a qual é calculada de acordo com o regime de tributação da empresa.

Apesar de a legislação regular o pro labore de forma diferente ao salário, é importante saber que podem ser asseguradas ao administrador o pagamento de férias, 13º salário, e depósitos de FGTS.

Nesse caso, sendo de interesse da empresa e do administrador, deve ser realizado um acordo específico para estipular tais pagamentos, mas reforçamos, na sua inexistência, não haver qualquer prejuízo.

“Então quer dizer que esses valores são opcionais, CHC? Então não vou pagar! Qual a vantagem em criar mais essa obrigação para a empresa?”

Explicamos: a vantagem, nesses casos – assegurando tais direitos aos administradores, reside na própria atração de bons profissionais à empresa, visto que administradores de destaque podem receber diversas outras propostas, com pro labores maiores, e, outros diversos benefícios.

Por outro lado, os sócios não recebem pro-labore, mas tão somente a repartição dos lucros e dividendos do exercício financeiro.

Ou seja, estipulado no contrato social um período para que seja realizada a retirada dos lucros obtidos, como por exemplo 3 (três) meses, a cada trimestre serão retirados os lucros provenientes da atividade, e, em havendo mais de um sócio, este será repartido segundo os critérios preestabelecidos.

Diferentemente do pro-labore, e ainda mais distante do salário, não incide nenhum tributo sobre os valores provenientes da repartição de lucros e dividendos.

Esclarecidas essas diferenças, não deixe, empreendedor unipessoal, de contar com uma assessoria administrativa para sua atividade, pois, principalmente pela inexistências de outros sócios, uma “mãozinha” na gestão, com certeza será bem vinda, não é mesmo?

Até porquê, agora, você já vai saber os cuidados essenciais para implementar essa função em sua empresa.

5 – Alterações transitórias da administração social

“Certo, CHC, mas e se eu não quiser eleger uma outra pessoa para ‘tocar’ minha empresa? E se eu quiser fazer isso sozinho? O que fazer?”

Bom, nesse caso, como dissemos, existe a possibilidade de exercer a administração da sociedade, desde que conste a condição de administrador no contrato social.

Até então nenhuma novidade, certo?

Entretanto, alguns cuidados são necessários.

Como a administração da sociedade ficará centralizada, é também um risco a ser levado em conta para a elaboração do contrato social.

Isso porque, em havendo qualquer situação que coloque o único sócio, que também é administrador, impedido de exercer sua atividade, o negócio pode se estagnar.

É o caso, por exemplo, de um problema de saúde momentâneo, ou acidente, que coloque o empreendedor em situação de incapacidade, ou seja, em situação de inconsciência total, ou até mesmo, consciente, mas com discernimento prejudicado.

Dessa forma, com uma visão ampla e preventiva, podemos contornar esse possível contexto, através de previsões específicas no contrato social.

Para tanto, podem ser inseridas no ato constitutivo, cláusulas de administração temporária, nas quais conste que, em determinadas situações de incapacidade do sócio, que também é administrador, um terceiro, a sua escolha, venha a assumir posse e administrar a sociedade.

Exemplificando:

Imaginemos que Marcos, nosso amigo empreendedor do ramo de madeira, realize várias viagens por semana em razão da empresa, e, sendo único sócio e responsável pela administração, decide estabelecer no contrato social uma cláusula de administração temporária, em caso da ocorrência de acidente, por exemplo.

Na referida cláusula, ele estabelece que, em havendo eventual incapacidade temporária sua, seu filho, Roberto, de 22 anos, seria o responsável por exercer as prerrogativas de administração.

Roberto já trabalhava na empresa, então, conhecia o negócio e estaria preparado, caso precisasse, para reger temporariamente as atividades.

Para tanto, Marcos estabelece nesta cláusula, que, para exercer tal atividade, o registro da alteração de administrador, a ser realizado na Junta Comercial, necessitaria de comprovação da incapacidade do administrador, a ser realizada, por exemplo, através de relatório médico.

Ainda, deixa claro que, cessada a condição de incapacidade, a ser comprovada por novo relatório médico, seria automaticamente revogada a administração temporária, situação na qual ele voltaria à figura de administrador, e, consequentemente, seria realizada a atualização junto à Junta Comercial.

Esse mecanismo é ainda mais essencial quando a família do único sócio, que também é administrador, possui na atividade empresarial sua única, ou principal, fonte de renda.

Assim, se torna necessária ainda mais rápida atuação, sob pena de levar à esfera familiar, reflexos que, primeiramente, são estritamente empresariais.

Aliás, em se tratando de direito de família e empresarial, você conhece o Planejamento Sucessório? Sabia que ele pode ser um importante aliado na organização de sua empresa? Ainda, sabia que ele pode ser um importante instrumento para se evitar a incidência de alguns tributos?

Então fique ligado(a) nos nossos 4 motivos para fazer o planejamento sucessório o quanto antes.

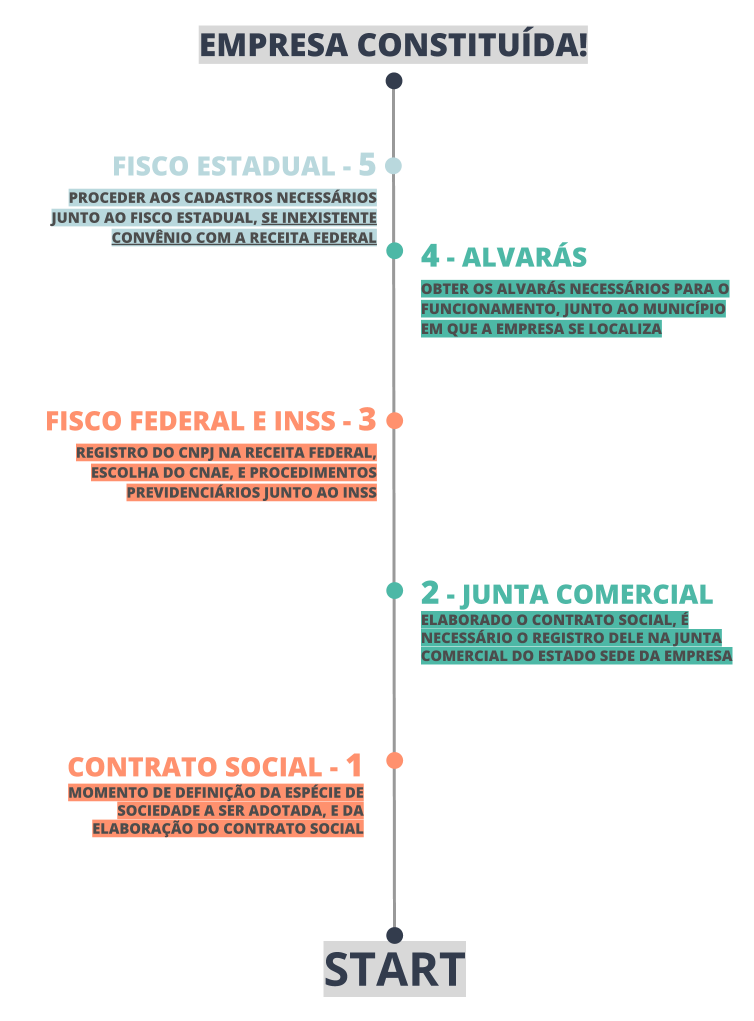

6 – Procedimentos administrativos para abertura de uma Sociedade Limitada Unipessoal

Finalmente!

Após todas essas dicas, chegou a hora de abrir sua Sociedade Limitada Unipessoal, certo?

Então vamos lá.

De modo Descomplicado, os passos para se abrir uma sociedade limitada unipessoal são:

1) Peça ao seu Advogado de confiança que o elabore o contrato social

Após elaborado o contrato social, está na hora de efetuar seu registro na Junta Comercial, ato esse denominado de arquivamento.

2) Arquivamento do contrato social na Junta Comercial do estado

Após a elaboração, o contrato social deve ser arquivado na Junta Comercial do estado ao qual a empresa é sediada.

Realizada a verificação de documentos, e atendidas as exigências legais, a Junta Comercial procederá ao arquivamento, momento em que emitirá o NIRE – Número de Identificação de Registro de Empresa, que será essencial para a próxima etapa do procedimento.

3) Solicitação do CNPJ, matrícula na Previdência Social, e escolha do CNAE

De posse do NIRE, é necessário acessar o site da Receita Federal, e através do Documento Básico de Entrada – um software disponibilizado pela autarquia fiscal, enviar as informações requeridas.

Após o envio das informações, é necessário que seja entregue na Secretaria da Receita Federal, pessoalmente ou através de envio postal, os documentos requeridos pelo cadastro.

Realizada a solicitação do CNPJ, deve ser requerida a matrícula perante a Previdência Social, pelo próprio sistema ou em uma agência do INSS, ainda que em primeiro momento a empresa não tenha empregados contratados.

Isso feito, é necessário escolher o Código CNAE – Classificação Nacional de Atividades Econômicas – correspondente à atividade a ser exercida.

Esse código é, em breve explicação, uma classificação de diversas atividades, empresariais ou não, que devem ser especificadas no CNPJ da sociedade.

A lista CNAE completa é organizada pelo IBGE, e pode ser pesquisada aqui.

O código CNAE de Atividades Advocatícias, por exemplo, utilizado pelos escritórios de advocacia que possuem CNPJ, é 69.11-7-01.

4) Obter alvará de funcionamento

Após realizados esses cadastros, e antes de iniciar as atividades da empresa, é necessário obter o alvará de funcionamento municipal.

Sendo um processo municipal, não há um procedimento geral, variando, portanto, regionalmente.

Frisamos que essa autorização deve ser requerida antes do próprio funcionamento da empresa, podendo, em caso contrário, haver a aplicação de diversas sanções pelo Pode Público, que podem ensejar, inclusive, o fechamento do estabelecimento e a imposição de multa.

5) Cadastro da empresa na Secretaria Estadual da Fazenda

Alguns estados permitem, através de convênios realizados com a Receita Federal, que a inscrição tributária estadual da sociedade possa ser realizada no ato de inscrição do CNPJ.

Entretanto, por não se tratar de uma regra, é necessário saber se a Secretaria Estadual da Fazenda do seu estado possui esse convênio.

Se não, será preciso requerer à autarquia estadual o registro necessário, observando as instruções próprias.

Conclusão e Dica Bônus

Pois bem, caro(a) leitor(a), finalizamos as dicas de hoje e esperamos que tenham sido proveitosas.

Ressaltamos, mais uma vez, a necessidade de um acompanhamento jurídico eficiente em todos os atos de constituição da empresa, evitando possíveis prejuízos, aconselhando às mudanças necessárias, e sempre buscando o crescimento da atividade.

Se você se interessou pelos serviços oferecidos pela CHC Advocacia, entre em contato através do nosso site! Teremos o prazer em atendê-lo(a).

E por fim, como prometido, vamos à dica bônus!

Nossa dica especial de hoje se trata de um modelo de cláusula de administração temporária, tal como explicamos no item 5.

Reforçamos novamente a importância de não utilização de contratos sociais prontos, devendo, portanto, serem realizadas as alterações necessárias no modelo de cláusula abaixo, para melhor servir ao seu negócio e contexto.

Quer receber mais dicas Descomplicadas de Direito? Se inscreva em nossa newsletter e siga a CHC Advocacia no Instagram.

________________________________________________________________

Da incapacidade temporária do administrador

CLÁUSULA ___ – Sobrevindo qualquer acontecimento que enseje a incapacidade temporária do sócio unipessoal, titular também da administração da sociedade – conforme estipulado na Cláusula ___, ficará autorizada a alteração temporária da administração àquele(a) qualificado no parágrafo primeiro deste dispositivo, mediante apresentação de documento médico que ateste a referida incapacidade.

Parágrafo primeiro. Havendo necessidade, figurará como administrador(a) temporário(a) da sociedade, FULANO DE TAL, nacionalidade ___, profissão ___, estado civil ___, portador(a) do RG ___ e cadastrado(a) no CPF de nº ___, residente e domiciliado(a) ao endereço ____, devendo a administração temporária ser averbada através de termo de posse, no prazo máximo de 10 (dez) dias após a constatação da incapacidade.

Parágrafo segundo. Em se resolvendo o motivo incapacitante, com a retomada integral e desimpedida dos atos da vida civil pelo(a) sócio(a) e administrador(a) anteriormente incapacitado(a), fica automaticamente revogada a administração temporária concedida, devendo a alteração contratual ser registrada na Junta Comercial no prazo máximo de 15 (quinze) dias.

Parágrafo terceiro. Constatada a incapacidade permanente do(a) sócio(a) administrador(a) inicialmente impedido, e/ou, sobrevindo o resultado morte do(a) incapacitado(a), figurará como administrador(a) a pessoa qualificada no parágrafo primeiro desta cláusula, até a efetiva regularização da incapacidade, ou, da decisão judicial que regule o futuro cenário com base na legislação sucessória.

FONTE: https://chcadvocacia.adv.br/blog/sociedade-limitada/